本日2021年10月9日時点での資産状況を整理してみます。

なお、昨日の記事(リンク)に書いた通り、退職の時期がほぼ確定しました。ですので、もらえる予定の退職金についても整理したいと思います。

手持ちの資産状況

まずは、退職金を含めない、手持ちの資産だけの状況です。

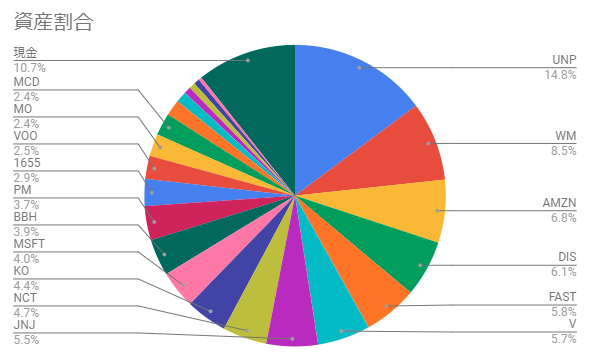

保有割合は以下の通りです。

UNP 14.8%

WM 8.5%

AMZN 6.8%

DIS 6.1%

FAST 5.8%

V 5.7%

JNJ 5.5%

NCT 4.7%

KO 4.4%

MSFT 4.0%

BBH 3.9%

PM 3.7%

1655 2.9%

VOO 2.5%

MO 2.4%

MCD 2.4%

NFLX 1.7%

SPGI 1.2%

9434 0.7%

BYND 0.7%

PG 0.6%

その他日本株 0.4%

現金 10.7%

数年前に買ったUNPがその後どんどん株価を上げたので、ダントツの保有割合になっています。

今年に入って、唯一の香港株であった0914.HKと、3Q決算に疑問を感じたMKCを売却したので、現金比率が約10.7%と多めになっています。

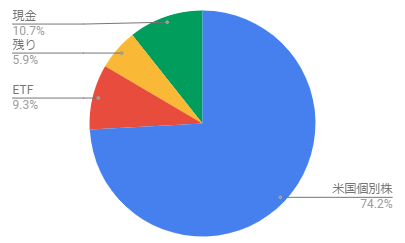

また、米国個別株が主を占めています。

米国個別株 74.2%

ETF 9.3%

残り 5.9%

現金 10.7%

個別株には、「切り替えコスト」、つまり銘柄入れ替え時の譲渡税の負担があることと、高齢化して投資判断が鈍ることを考えて、徐々にETF(およびインデックスファンド)に切り替えていきたいと考えています。

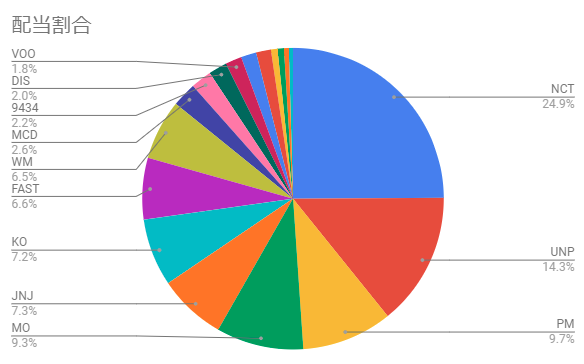

配当割合

配当を出してくれる銘柄の、配当総額の比率です。

NCT 24.9%

UNP 14.3%

PM 9.7%

MO 9.3%

JNJ 7.3%

KO 7.2%

FAST 6.6%

WM 6.5%

MCD 2.6%

9434 2.2%

DIS 2.0%

VOO 1.8%

MSFT 1.7%

V 1.6%

1655 0.7%

PG 0.7%

BBH 0.5%

SPGI 0.5%

配当利率10%を超えるベトナムのNCTがダントツです。つづいて、保有比率の大きいUNP、たばこ企業PM、MOが続いています。

退職後は、配当と、資産の切り崩しで生活していく予定ですが、資産額が減るのはやはり精神的なストレスになるので、配当が多いことはありがたいです。

ETFやインデックスファンドに切り替えていくにあたって、この辺りの「精神論」が課題になりそうです。

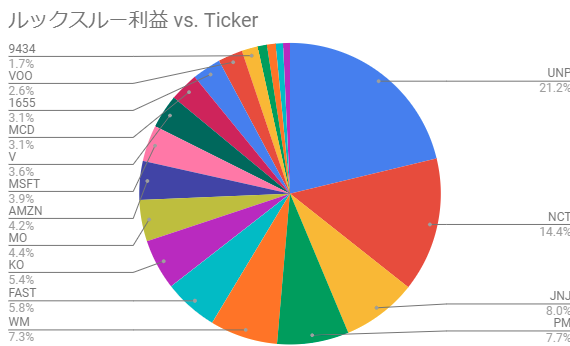

ルックスルー利益

企業があげた利益はすべて株主のものです。

その利益を、配当、自社株買い、そして内部留保・再投資という形で配分しています。

その利益の自分の持ち分、つまり1株利益に持ち株数をかけたルックスルー利益を見ておきます。

UNP 21.3%

NCT 14.5%

JNJ 8.1%

PM 7.7%

WM 7.3%

FAST 5.9%

KO 5.4%

MO 4.5%

AMZN 4.2%

MSFT 3.9%

V 3.6%

MCD 3.1%

1655 3.1%

VOO 2.7%

9434 1.7%

SPGI 1.0%

NFLX 0.9%

PG 0.8%

DIS 0.7%

BYND -0.4%

これもUNPとNCTがダントツです。

赤字を出しているBYNDは逆に足を引っ張っていますね。まだまだ成長真っ盛りですから、仕方がないですね。

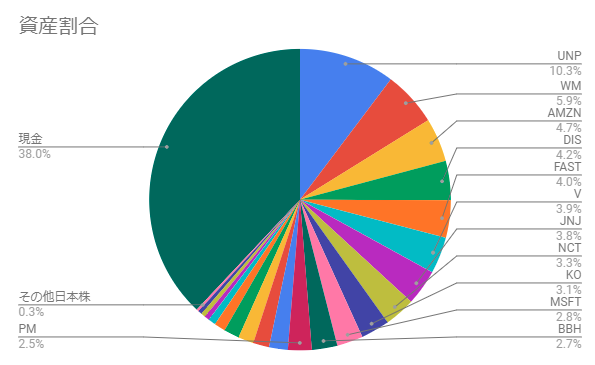

退職金を加えた資産状況

退職金をもらえるのは、来年2022年の7月とまだまだ先です。

しかし、もらえる時期、金額がほぼ確定したので、これを「現金」として組み入れてみます。退職金からは所得税を控除しています。

UNP 10.3%

WM 5.9%

AMZN 4.7%

DIS 4.2%

FAST 4.0%

V 3.9%

JNJ 3.8%

NCT 3.3%

KO 3.1%

MSFT 2.8%

BBH 2.7%

PM 2.5%

1655 2.0%

VOO 1.7%

MO 1.7%

MCD 1.6%

NFLX 1.2%

SPGI 0.8%

9434 0.5%

BYND 0.5%

PG 0.4%

その他日本株 0.3%

現金 38.0%

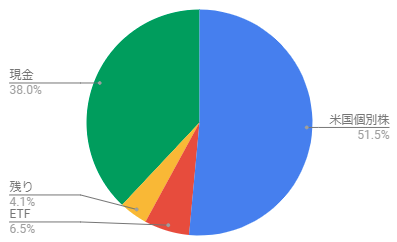

現金比率も、38%とぐっと増えています。

米国個別株 51.5%

ETF 6.5%

残り 4.1%

現金 38.0%

米国個別株が、資産の約半分ということになります。

退職までは、ほぼフルポジでもOK

ポートフォリオの組み方として、「年齢が上がるごとに、株式の比率を減らして、債券や現金の比率を増やした方がよい」といわれることがあります。

しかし、上に見たように、退職金をもらえる予定がある方は、手持ち資産はほぼ株式フルポジでも、退職金を加えるともっと現金比率が増えることになります。

ですので、退職するまではほぼフルポジでOKと思います。

さらにいうと、65歳から厚生年金ももらえます。これも将来の「現金資産」と考えれば、退職しても株式比率を高めにしておいても大丈夫そうです。

今後の予定

もらった退職金を徐々にETFまたはインデックスファンドに切り替えていきたいと思っています。

一気に買う方が期待値的には良いのでしょうが、リスクを避けるために2年くらいかけて時間分散したいと思います。

なお、退職金はすべて「現金」として試算しましたが、実際にはその一部は確定拠出年金(DC)として60歳到達時に支給されます。

私はDCは全額「海外株式」で運用しているので、この部分はすでに株式に置き換わっているということになります。

退職後は、DCをそのまま放置すると運用が止まるので、iDecoに切り替え手続きをする必要があります。

この辺りは、実際に退職金が支給されてから、じっくり管理したいと思います。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村