株式投資においては、「グロース株かバリュー株か」という議論や、セクターに関する議論をよく目にします。

グロース株/バリュー株については、単にどちらがいいというだけではなく、「いまは経済がこういう状態だからグロースがいい(わるい)」とかの景気状況にそった意見も聞かれます。

「セクター」についても同様に、「複数のセクターに分散しておくべき」とか「景気状況に応じてセクターローテーションすべき」という意見をよく聞きます。

これらの議論は大変重要だと思いますし、投資でリスクを抑えつつ最大のパフォーマンスを上げようと思うのであれば、こういうことを考えながら投資していく必要があると思います。

しかし、自分自身の投資活動においては、各銘柄が「グロースかバリューか」とか、「どのセクターであるか」ということは、あまり気にしていません。

投資判断の基準

私がある銘柄に投資すべきかどうかを判断する基準は以下の通りです。

- 十分な利益を上げているか

- その利益を今後も維持するために十分な参入障壁(ワイドモート)を持っているか

- 株価は高すぎないか(PER)

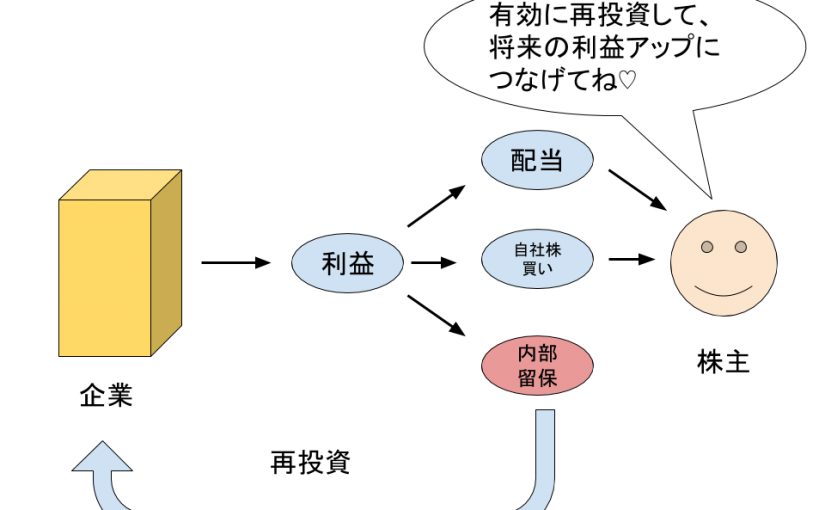

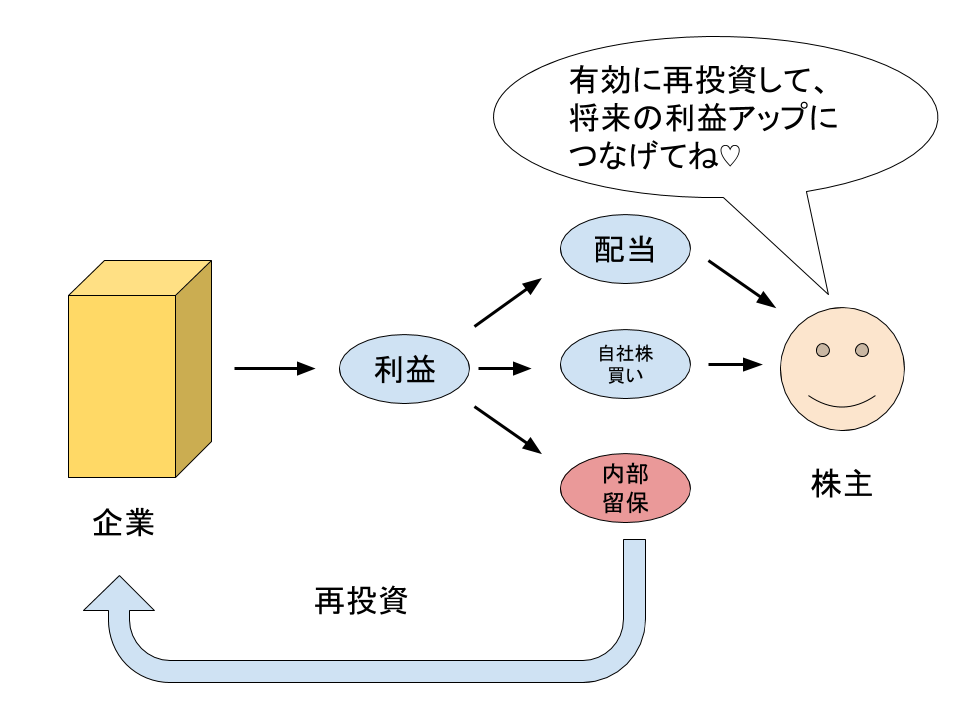

現在も今後もずっと利益を上げ続けるのであれば、その利益を「配当」や「自社株買い」で還元しようが、「内部留保」しようが、株主にとっての価値は同じ、というのがファイナンスの考え方のようです。(配当にかかる税金は別)

もちろん、内部留保するからには、再投資して将来の利益アップにつなげていく必要があります。

ファイナンス的には、正味現在価値(NPV)がプラスの事業に投資する必要がある、ということになるようです。

といっても事業の将来価値をちゃんと数字で出すのは難しいです。

私の場合は、過去5年とか10年くらいにわたって、

① その期間の利益の増加

② その期間の内部留保の累積

③ ①を②で割った数字

を計算して、③がだいたい20%くらいあれば、株主に報いる再投資をしてくれていると判断しています。

もっとも、還元率が100%を超えていて、期間内の内部留保累計がマイナスになるような場合にはこの方法は使えません。

グロースだろうがバリューだろうが、どのセクターだろうが、あまり気にしない

上にあげた3つの条件を満たしていていれば、今後もずっと株主のために利益を上げ続けてくれることが期待できます。

稼いだ利益が配当、自社株買い、再投資のどの形で株主に還元されても、結局は等価値です。ただし、先に書いた通り再投資の効果はちゃんと見ておく必要があります。

そうやって選んだ銘柄を、毎年(場合よにっては毎四半期)の決算を確認して、異変が起きていない限りはずっと持ち続けたいと思っています。

業績が低迷しても、それが一時的な理由であれば、売ることはありません。もし株価が下げれば(キャッシュのある限り)買い増しします。

ただ、ワイドモートが棄損されるような異変が予想される場合には、売ることを考えます。最近では、IFF、CHRW、GIS、HRLなどを売りました。香港株も昨年全売りしましたが、こちらは別の理由ですね(政治リスク)。

買う時のPERについては、グロースと呼ばれる銘柄の場合は高くなる傾向があると思います。

PERが高くても、今後の利益成長が確実に見込めるのなら、買いの対象としてもいいでしょう。そういう意味では「グロース投資」に当たるのでしょうが、あえてそれを狙っているわけではありません。将来の成長を「確実」と判断するのは難しいですから、それほどたくさん買っているわけではありません。私の場合は、AMZNとNFLXくらい。

逆に、利益がでているのにPERが低いのは、NCT(ベトナム)、MO、0914.HK(香港)とか。どれも現時点では、今後も安定して利益を上げ続けると判断しています。

その時々で気になった銘柄について調べて、今後も利益を上げ続けると判断すれば、買い。どのくらい買うかは、その時に持っているキャッシュ次第。

いったん買った銘柄は、利益を上げ続ける間はずっと持ち続けたい。

素人の長期投資は、こんな感じでいいと思っています。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村