3月末の最終出社日からほぼ1か月が経過しました。

実際に退職するのは6月で、退職金が振り込まれるのは翌7月ですが、このタイミングで一度ポートフォリオの点検をしておきたいと思います。

最近の動き

前回点検を行ったのは2月でした。(記事へのリンク)

その後の動きをまとめてみます。

- 4月分までの給与が振り込まれました。

- 退職金は額がほぼ確定しているので、ポートフォリオに含めました。5月、6月分の給与と6月のボーナスはまだ含めていません。

- NFLXとBYNDを売却しました。(記事へのリンク)

- その代わりに、TPXとVRSNを新規購入しました。(TPXの記事)(VRSNの記事)

- ベトナム株NCTの配当でベトナムドンがたまってきたので、NCTを買い増ししました。(結果ちょっと高値掴みでしたが)

- 今年分のNISA枠を1655.Tで少し埋めました。私のNISA口座は今年が4年目。もう少し埋めれば4年目分は「満杯」になる予定です。

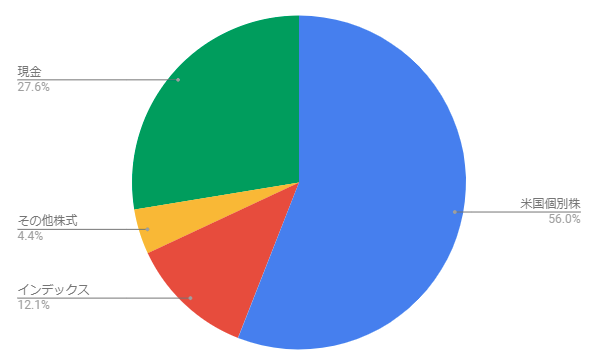

資産の内訳

大きく分類した内訳は以下の通りです。

米国個別株 55.96%

インデックス 12.08%

その他株式 4.37%

現金等 27.59%

米国個別株

割合は、資産全体に対するものです。

UNP 10.95%

WM 5.78%

JNJ 4.31%

FAST 4.22%

AMZN 4.06%

KO 3.67%

MCD 3.51%

V 3.50%

PG 3.01%

DIS 2.78%

PM 2.66%

MSFT 2.60%

SPGI 2.12%

MO 1.92%

VRSN 0.57%

TPX 0.29%

相変わらずUNPがトップを占めています。

全部で16銘柄。

できれば、全銘柄ほぼ均等に持ちたいのですが、税金や手数料のことを考えるとなかなか手が出ずにいます。

インデックス

1655.T 2.50%

VOO 1.64%

BBH 2.16%

DC 5.78%

1655.Tは主にNISA口座を埋めるために買っています。

BBHはヘルスケアセクタの長期的成長を見込んで買いましたが、まだ利益が出ていません。割合も少ないので、そのまま持ち続けるつもりです。

確定拠出年金(DC)は、全額「海外株式」に振り分けているので、インデックスに分類しました。退職後は速やかにiDeCoに切り替える予定です。

その他株式

ベトナム・ノイバイ貨物(NCT) 3.71%

ソフトバンク(9434.T) 0.43%

その他日本株 0.23%

NCTは10%を超える配当が魅力で持ち続けています。ただ、情報が少ないのがネックです。

その他日本株は、優待狙いで持っているものです。

現金等

退職金 25.86%

手持ち現金 1.73%

手持ち現金は結構「かつかつ」になってきたので、新たに何かを買うためには、何かを売る必要があります。

配当金の割合

NCT 23.1%

UNP 14.6%

PM 8.7%

MO 8.4%

JNJ 6.6%

WM 6.4%

KO 6.3%

FAST 6.2%

MCD 5.1%

PG 4.3%

9434 1.7%

V 1.7%

DIS 1.7%

MSFT 1.5%

VOO 1.5%

SPGI 1.1%

1655 0.6%

BBH 0.4%

TPX 0.2%

相変わらず、高配当のNCT、PM、MOや保有割合の多いUNPが上位を占めています。

ルックスルー利益の割合

1株当たり利益(EPS)に保有株数をかけたルックスルー利益の割合です。

UNP 19.7%

NCT 13.7%

JNJ 7.0%

WM 6.4%

PM 6.1%

MCD 5.6%

FAST 5.1%

KO 5.1%

PG 4.3%

1655 4.2%

AMZN 3.6%

MSFT 3.5%

V 3.4%

SPGI 2.8%

VOO 2.8%

MO 1.9%

DIS 1.6%

TPX 1.3%

9434 1.2%

VRSN 0.8%

こちらも、UNP、NCTが上位を占めています。

今後の予定

資産額の約四分の一を占める退職金の扱いがポイントになると思っています。

今後円安と物価上昇が続くことを考えると、早めに外貨や株式に変えておきたいと思います。

ただ、その一方で、リスク分散のために十分時間をかけて少しづ使いたい気持ちもあります。

時間はあるので、じっくり考えていきたいと思います。

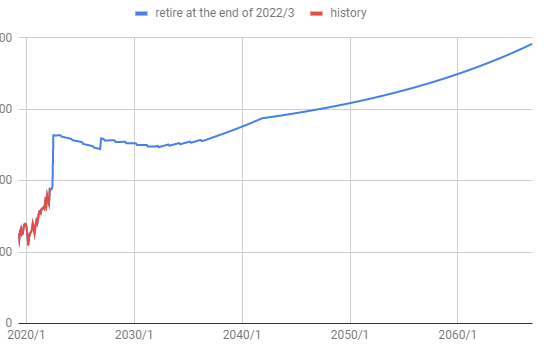

資産推移の予定

縦軸(資産額)は隠しますが、資産の推移のグラフです。

赤い線が実績、青い線が今後の見込みです。ドカンと垂直に立ち上がっている部分は退職金によるものです。

もちろん、見込みは、今後の資産運用(利率)や支出に大きく左右されます。

利率5.0%の場合:

利率4.0%の場合:

たった1.0%の違いですが、長生きした場合に増え続けるのか、減り続けるのか、大きく違ってきます。

2004年に投資を始めて以来の平均の運用実績は5.0%を少し超えています。(計算方法については過去記事をご覧ください)。

もちろん、今後もそのペースで運用できる保証はありません。

支出については、75歳くらいで高齢者施設に入り、医療費や住宅費が増えることを見込んでいます。健康年齢を長く維持できれば、もっとグラフは上向きますね。

その他の前提としては、iDeCoは65歳で一括受け取りにしています。実際には年金型でもらうかもしれません。

厚生年金、国民年金は65歳から受給予定です。繰り下げることもできますが、妻が年下なので「加給年金」をもらうためには65歳からもらう必要があります。

このグラフの右端まで生きればだいたい100歳です。この時点で、細々と生きるだけのお金があれば、それで十分とも思います。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村