ディズニーの2021年3Q決算が発表されました。(同社は9月決算)(同社リリース)

テーマパーク、映画、クルーズ船など、コロナ禍の影響をもろに受ける事業を抱えており、その影響が気になるところです。

3か月決算で比較する

3Q決算ですので、10月から6月の「9か月間」と4月から6月の「3か月間」の数字が発表されています。

今回は、短期的なコロナ禍の影響を見たいので、3か月間での比較を行います。

また、コロナ禍の影響が出る前の2019年からの比較を行ってみます。

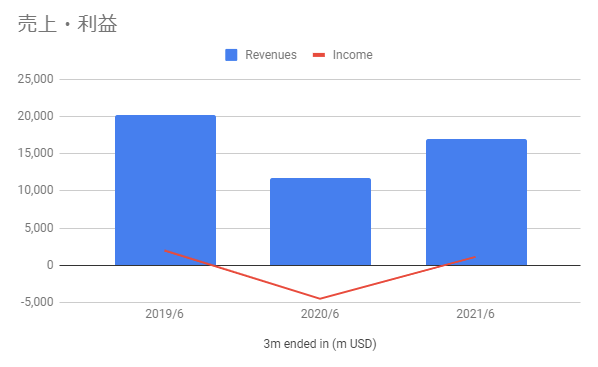

売上・利益

売上は、2019年比で16%減のところまで回復しています。

利益も、2019年比では43%減ですが、黒字に転換しています。

セグメントごとの業績は?

同社は昨年2020年の決算までは4つのセグメントに分けていましたが、現在は以下の2つのセグメントに分けています。

① Disney Media and Entertainment Distribution (メディア、エンターテイメント配信)

② Disney Parks, Experiences and Products(パーク、体験、製品)

どちらも長いので、ここでは①を「メディア」、②を「パーク」と呼ぶことにします。

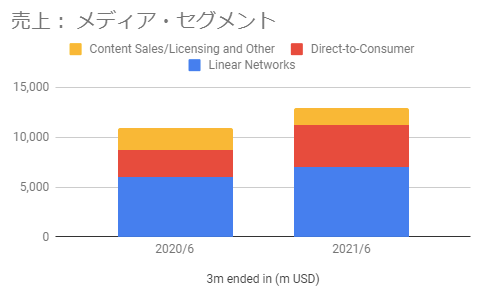

メディア・セグメント

メディア・セグメントには、ケーブルテレビ事業(Linear Networks)と、Disney+、ESPN+、Huluなどのネット配信事業(Direct-to-Consumer)が含まれます。

売上は前年比で18%増と伸びているもの、利益は32%減です。

売上を細かく見てみると、ネット配信(Direct-to-Consumer)が57%増と大きく伸びています。ケーブル(Linear Networks)も16%増。

一方で、利益はケーブルが33%減と大きく減っています。これはマーケティング・コストの増大や、NBA、MLBといったスポーツ配信の中止・延期による影響とのことです。

ネット配信は、赤字額は縮小していますが、黒字化まではもう一歩です。今後の成長が期待されるDisney+は、契約者数は倍増しているものの、単価が$4.62から$4.16へと落ち込んでいます。

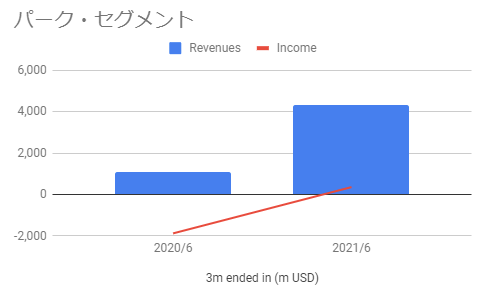

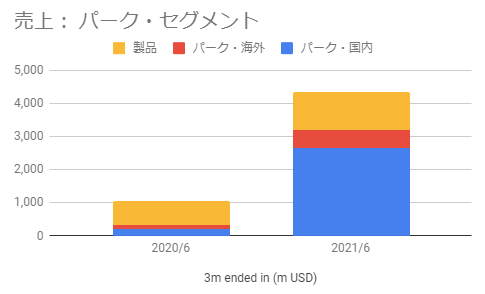

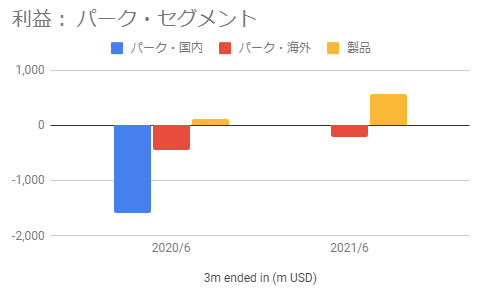

パーク・セグメント

こちらは、売上・利益とも前年比で急回復しています。

米国内、海外ともテーマパークが再開されたことをうけ、売上が大きく伸びています。(国内約12倍、海外約4倍)

製品(ぬいぐるみなどもここに含まれるはずです)も、57%増です。

利益も、国内はぎりぎり黒字化、海外は赤字縮小、製品は約5倍の伸びです。

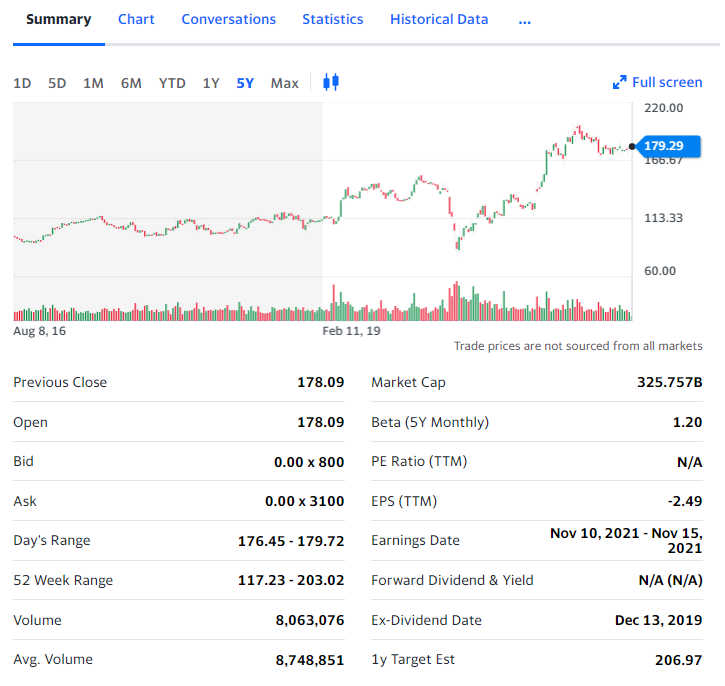

株価とまとめ

5年チャート(Yahoo Financeより):

コロナ禍からの回復期待をうけて、株価はコロナショック以前よりもさらに高くなっています。

ケーブルテレビは今後縮小していくでしょうが、米国ではまだまだ人気が高いようです。これをDisney+などの新サービスがうまく補っていけるかどうかが、今後の観察ポイントになると思います。

業態は大きく変化していますが、顧客にとっての根本的な価値には変わりはなく永続性があると考えています。

現在の私の資産に占める割合は約6%です。個別銘柄はそれぞれ5%づつくらいが適当な割合と考えているので、買い増しは「なし」です。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村