ディズニー(DIS)の2Q決算が発表されました(同社IRへのリンク)。同社は9月締めなので、2Qは2020年1月から3月に相当します。

テーマパークの閉鎖による悪影響と、Disney+などの巣ごもり需要拡大という好影響の両面が、同社の業績にどのように影響を与えていくか注目されます。

売上21%増に対して、継続事業の利益は91%と大幅に減少しています。しかしこれは、前年同期に21世紀フォックス(TFCF)の買収に関連して、49億ドルもの一時収入があったためです。

4つあるセグメントの利益の合計でみると、37%の減収にとどまっています。

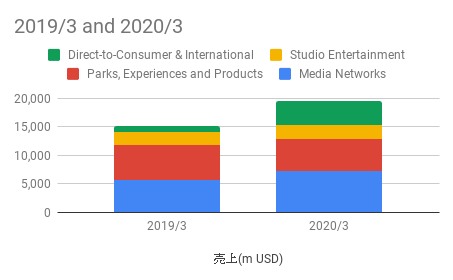

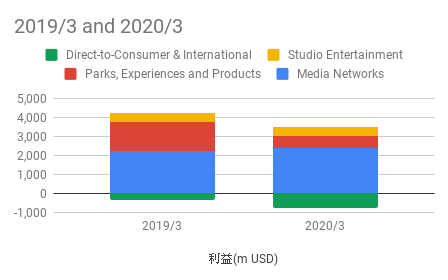

売上と利益のセグメント構成です。

売上ではDisney+を含む”Direct-to-Consumer & International”(DoC)セグメントが大きく伸びています。

利益では、テーマパークを含む”Parks, Experiences and Products”セグメントが大きく下げていることと、DoCセグメントの赤字拡大が目立ちます。

セグメントごとの成績は以下の通り:

- Media Networks ― 一番の稼ぎ頭です。売上28%増、利益7%増。TFCFの買収が増収増益に貢献しているようです。

- Parks, Experiences and Products ― 売上10%減、利益58%減。テーマパーク閉鎖の影響を受けていますが、閉鎖が長期化すれば3Q以降はさらなる低迷が予想されます。また閉鎖解除されても、当面の低迷は続くでしょう。

- Studio Entertainment ― 売上18%増も、利益8%減。このセグメントも、今後のシアター需要低迷の影響を受けそうです。

- DoC ― 売上260%増、赤字111%拡大。赤字拡大は立ち上げ費用なので、目をつぶってもOKでしょう。各サービスの契約者数は、Disney+が3350万、ESPN+が790万(前年同期比3.6倍)、Huluが3210万(同27%増)です。

まとめ

テーマパークやシアター関連は、当面の間COVID-19による苦戦を強いられそうです。しかし、(世間の非難を浴びつつも)従業員を一時解雇してコスト削減策をとっていることや、Disney+の成功によるリカバリーも期待できます。(Huluは、Netflixに対してあまり競争力はないようですが)

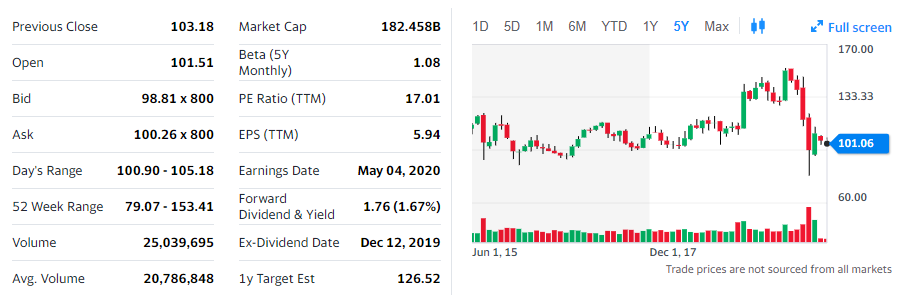

5年チャート:

ほぼ5年前の価格に戻っているので、キャピタルゲインを狙っているホルダーには精神的につらいところですね。

PER 17と一見安そうですが、COVID-19の今後の業績への影響も不確定な部分が多いので、買い増しもしづらいところ。

私の資産に占める同社株式の割合は5%弱。いまは、何もせず、今後経過観察したいと思います。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村