日本の証券会社で取引する限り、米国株は現物取引だけです。信用取引でレバレッジをかけることはできません。

しかし、CFD(Contract for Difference)(差金決済取引)を使えば、レバレッジをかけた取引をできるようです。

取り扱っている証券会社には、サクソバンク証券(日本法人)やGMOクリック証券などがあります。

レバレッジをかけるということは、(買いの場合)株価が大きく下がると、強制ロスカットで大きな損失が出たり、追証を求められたりするリスクがあります。

個別銘柄はスキャンダルなどでずっこけて株価が急落する恐れがあるので、ちょっと手を出しづらいですね。

SP500のように、長期的に右肩上がりの指数やそのETFなら、2倍くらいのレバレッジをかけても大丈夫ではないか、と思い、少し調べてみました。

SP500に連動するETFの一つであるSPYの20年弱分のチャートです。

リーマンショック直前のAのポイント(155.85)から、ショック後のBのポイント(68.92)まで、価格が半分以下になっています。

レバレッジ2倍でも軽く吹っ飛んでいますね。といっても、下がるまでに時間がありますので、いったん売るなり、追証するなり、判断する時間はありそうです。

昨年2018年末の軽いショックくらいなら、大丈夫そうです。

レバレッジによって実質リターンはどのくらい増える?

レバレッジをかけることによって、リターンにどの程度の効果があるのか、ちょっと計算してみました。

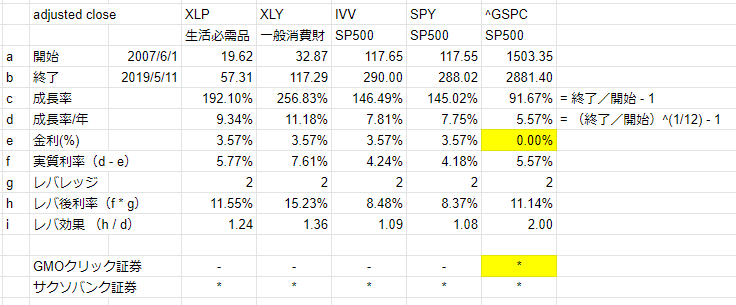

対象としたETFは、XLP(生活必需品)、XLY(一般消費財)、IVV(SP500)、SPY(SP500)、そして、SP500の指数そのものです。

Yahoo financeを使って、それぞれ、リーマンショック前の2007/6/1から現在(2019/5/11)までの12年弱の期間で、「配当再投資時」 の 成長率を抽出しています(c)。(抽出の仕方は、過去記事を見てみてください。)

その成長率に対して、期間の12年に相当する「12乗根」を求めて、「1年あたりの成長率」を求めます。(d)

1年あたりの成長率(2007/6/1 ~ 2019/5/11):

XLP 9.34%, XLY 11.18%, IVV 7.81%, SPY 7.75%, SP500 5.57%

SP500の指数そのものの成長率がIVVやSPYより低いのは、「SP500指数では配当が無視されている」ためですね。

CFDでかかる金利は、日々変動します。サクソバンク証券の場合は、口座開設をして取引画面から確認できるようです。

現在口座開設手続き中なので、同社のQ&Aのページからそれらしい数字を拾ってきます。3.57%とのこと。ただし、2015年の数字なので、今はもっと上がっている可能性があります。

(参考)証券CFD取引で約定代金が100万円の建玉を持ち越した場合に発生するオーバーナイト金利の概算値を教えて下さい(サクソバンク証券ウェブサイト)

オーバーナイト金利は建玉全体にかかる

なお、この金利は、レバレッジをかけて借金している部分だけではなく、建玉全体にかかることに注意が必要です。

例えば、投資用不動産の場合、4000万円の物件を2000万円の自己資金と2000万円の融資で購入した場合、金利がかかるのは融資の2000万円に対してのみです。

しかし、これをCFDに置き換えると、融資分の2000万円ではなく、物件価格の4000万円に対してまるまる金利がかかってくるということです。

ですので、投資家がCFDから実際に得られる利率は、各銘柄の成長率(d)から、CFDの金利(e)を引いた額(f)になります。

CFDの実質の利率:

XLP 5.77%, XLY 7.61%, IVV 4.24%, SPY 4.18%, SP500 5.57%

2倍のレバレッジをかける、つまり、建玉をたてるときにその半分の額を証拠金として差し入れる場合には、単純にその2倍が、投資額に対する利率がになります。(h)

2倍のレバレッジ後の利率:

XLP 11.55%, XLY 15.23%, IVV 8.48%, SPY 8.37%, SP500 11.14%

レバレッジによりどの程度の効果があるか

レバレッジ後の利率(h)を、ETFのもともとの利率(d)で割った「レバレッジの効果は以下の通りです。

レバレッジの効果:

XLP 1.24, XLY 1.36, IVV 1.09, SPY 1.08, SP500 2.00

ううん、どうでしょう。

ロスカットや追証のリスクをとる割には、あまりリターンは増えませんね。

もちろん、日々変わるオーバーナイト金利によってリターンも変わってくるのですが、現在は金利がもっと高くなっている可能性があります。

なお、説明が後になりましたが、GMOクリック証券の場合は、SP500指数そのものCFDに対しては、オーバーナイト金利はかかりません(無料)。一見お得に思えますが、IVVやSPYでは配当が得られるのに対して、配当抜きのSP500指数分しかリターンがありません。(金利を無料にする代わりに、配当をまるまる持っていかれるということ。)

その他注意すべきこと

所得税において、CFDによる利益は雑所得として扱われ、株式売却による利益(譲渡所得)と通算することはできません。

利率は約20%と一定額におされられていて、累進課税ではありませんが。

また、信用取引の場合には、事後証拠金を増やして株式の現物を手に入れることができますが、CFDの場合にはそれはできません。

現物にしたければいったん売却して、再度株式の現物を買う必要がありますが、キャピタルゲインが出ていれば、税がかかります。

長期投資に使えるか

以下の理由から、私は長期投資にCFDを使うのは、あまりよいアイデアではないと思いました。

- 2倍程度の緩いレバレッジでも、リーマンショック級の暴落が来ればロスカットのリスクがある。

- そのリスクに対して得られるリターンが、あまり大きくない。

- 金利が上昇すると、リターンが少なくなる。

ではいつ使うのか?

この先、またいつかは暴落が来るはずですが、その時に「もう底に近いのでは?」あるいは「もう底を打ったのでは?」という確信が持てれば、SP500などの指数を対象に、買ってみてもよいかなと思っています。

もちろん、長期で持つのではなく、長くても1、2年だと思います。

そんな確信が持てるかどうかもわかりませんし、仮に確信が持ててもそれが裏目に出るかもしれません。

しかし、こうやって事前にシミュレーションしたうえで、証券口座も事前に作っておけば、少しは冷静な判断ができるのではないかと思っています。