世界に名だたる名門企業GEが、近年の業績不振を受けて株価を大きく下げています。

Barron’sの無料記事を眺めていたところ、そのGEの買いを推奨する記事を見つけました。

GEの事業は様々なセグメントから構成されていますが、上の記事では、その中で「再生エネルギー」、「ヘルスケア」、「航空宇宙」に注目すべしと書かれています。

GEのように多角化された大企業への投資は、企業としての強みを分析するのが複雑すぎて二の足を踏みがちです(あくまで私の場合の話です。同じ理由で、優良企業といわれる新生ダウやデュポンも敬遠しています)。

ただ、上の記事には「その複雑さこそが好ましい。(その複雑さが)我々の考えと他の人々の考えとの間の違いを生み、アービトレイジするチャンスとなる」ということが書かれています。

ならば、ということで、少し調べてみました。

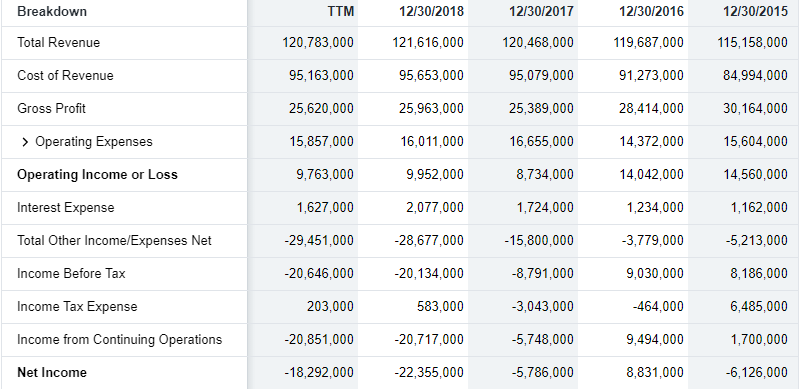

PL: 2017年、2018年と赤字が続いています。

(画像はYahoo Financeから)

株価(5年):業績の落ち込みと歩調を合わせて株価も大きく下げています。

(画像はYahoo Financeから)

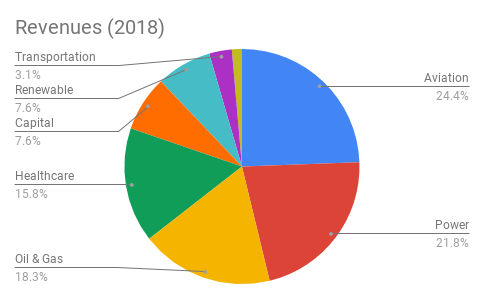

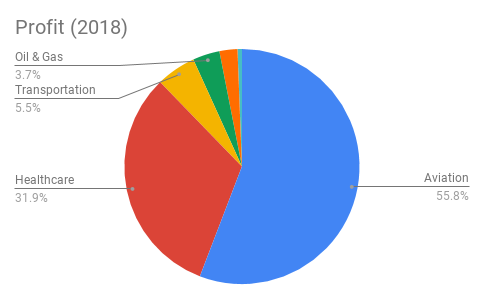

セグメント: セグメントごとの売上と利益です。

売上は大きい方から航空、電力、石油・ガス、ヘルスケアの順ですが、利益のほとんどは航空とヘルスケアで稼ぎ出しています。

なお、ヘルスケア事業には、各種医療機器事業とライフサイエンス事業が含まれますが、後者のうちのバイオ医薬事業については、Danaher社への売却が予定されています。また、現在のCEOであるLarry Culpさんは、このDanaher社から移籍されています。この売却と移籍の関係については調べていないのでわかりません。

バイオ医薬の切り離しは、企業全体としてのレバレッジを下げるためのようです(アニュアルレポートより)。同社が手掛ける他の事業と比べて、医薬事業はリスクが大きすぎるということなのでしょう。

切り離し後の利益の大半は航空機事業だけから稼ぎ出すことになります。同社の航空機事業とは、シェア1位のジェットエンジン事業が主になります。Pratt & WhitneyやRolls-Royceが同社に続きます。

もちろん、電力、再生エネルギー(風力、水力)も売上では大きな割合を占めていますが、今後利益を稼ぎ出せるようになる根拠がありません。

「ジェットエンジンの会社」と割り切って考えた方がわかりやすいかもしれません。「売って終わり」のビジネスではなく、末永くメンテナンスで稼げるおいしいビジネスです。

上記3社によって寡占状態になっているジェットエンジン業界ですが、プレイヤーは他にもたくさんいるようです。

当面現在のようなジェットエンジンの航空機が主流でしょうが、10年先くらいを考えると航空機にも電力化の流れが押し寄せてくるかもしれませんね。

「そこそこの企業を素晴らしい価格で買うより、素晴らしい企業をそこそこの価格で買う方がよい」という言葉に従うなら、今のGEには手を出すべきではないと判断しました。

投資と人生は自己責任で。