「持っておくべき?」といっても、VISAカードのことではなく、Visa(V)株のことです。

金融株は、これまで何となく避けてきました。なぜ避けてきたかというと、IT化(フィンテック)の流れによって従来型の金融事業が脅威にさらされていくイメージが強かったためです。

大手銀行は今後淘汰されていくことはほぼ間違いないでしょう。

しかし、クレジットカード会社についてはこの限りではないようです。WSJ日本語版の以下の記事を見て、「ぜひ持っておくべき銘柄」だと確信しました。

【バロンズ】IT企業の電子決済、クレカに勝てない訳(WSJ日本語版)

記事のポイントは以下の通りです。

- アップルのアップルペイもクレジットカード決済をベースにしている。アップルだけでなく、いわゆるFAANG(GAFA)も自ら決済事業に参入することなく、クレジットカードを決済のベースとするだろう。

- その理由は、「規模の経済性」と「ネットワーク効果」、そして、 規制、セキュリティ、不正防止などによる模倣困難性(ワイドモート)にある。

- アナリストの推定によれば、最大手Visaや2位のマスターカードは、クレジットカード1件あたり0.15%の収入しか得ていない(規模の経済性) 。 したがって、競合が取って代わる動機が薄い。

- 従来事業に加え、「法人向け(B2B)決済事業」と「非接触決済( タッチ決済 )」という成長要因を有している。(年内にタッチ決済機能を持ったカード1億枚が発行される見込み。)

つまり、GAFAや、今後新たに現れるであろうプラットフォーマーも、決済手段としてクレジットカードを使わざるを得ないだろうと考えられます。アマゾンですら、参入は難しいと思います。(2019/6/7: 訂正します。アマゾンは「アマゾンカード」という形でマスタカードと提携しています。世の中を支配しつつあるアマゾンと、業界2位に留まるマスタカードと、どちらに主導権があるかは想像に難くないと思います。)

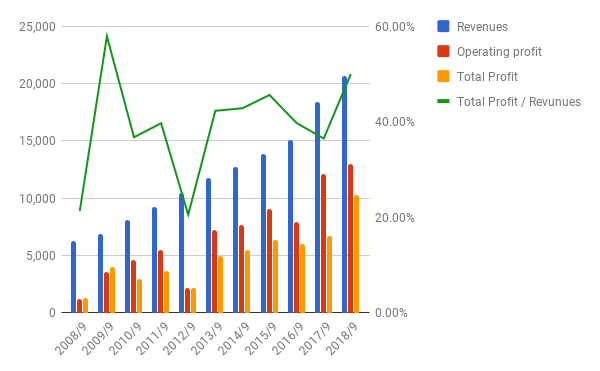

最新の2018年9月決算の内容を見ておきます。

PL: 売り上げも利益も右肩上がりです(縦軸は0から始まっていることに注目。)利益率も平均するとだいたい40%くらいで推移しています。

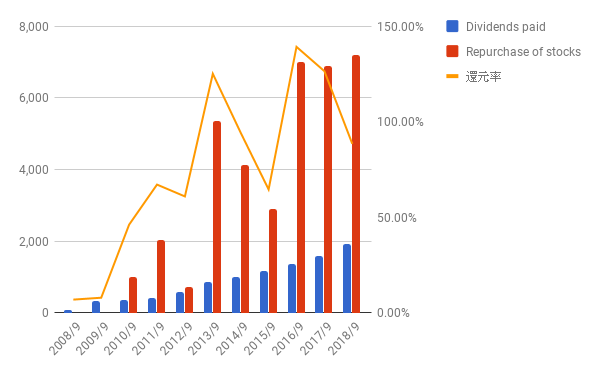

株主還元:ここ6年くらいは、自社株買いも含めて、利益のほぼ100%を還元しています。配当も増え続けています。

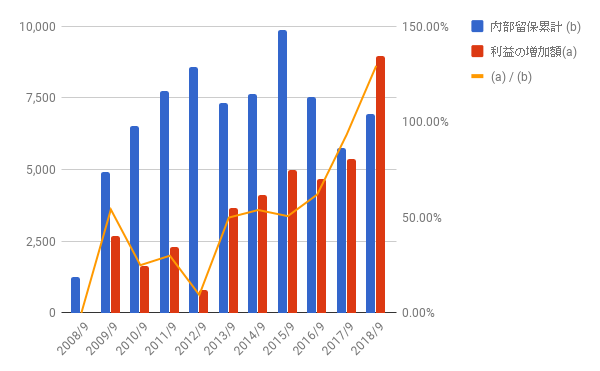

再投資の効果:内部留保を還元して吐き出しつつも、利益がどんどん伸びています。この10年間の「内部留保累計」に対する「利益の増加額」はなんと100%を超えています。

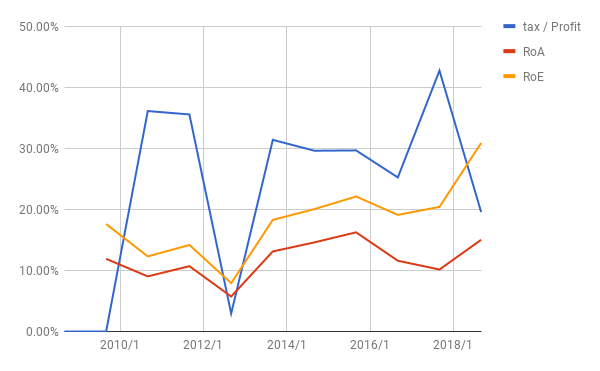

比率:ROEも30を超えています。

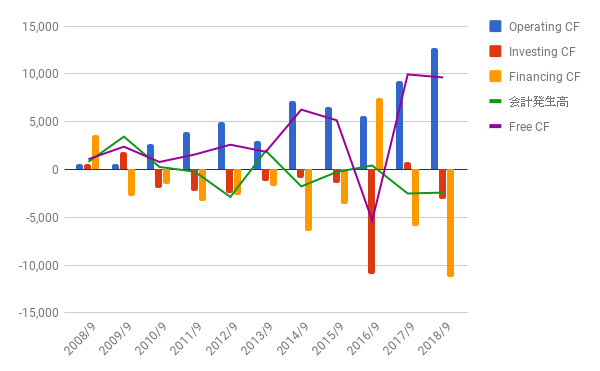

CF: 2016年は欧州子会社の買収で投資超過となっていますが、それ以外の年は十分なFCFを生み出しています。

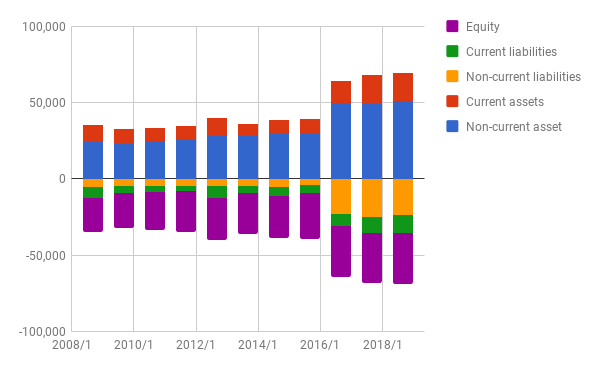

BS: こちらも2016年の買収で負債が増えていますが、今後減っていくものと予想されます。

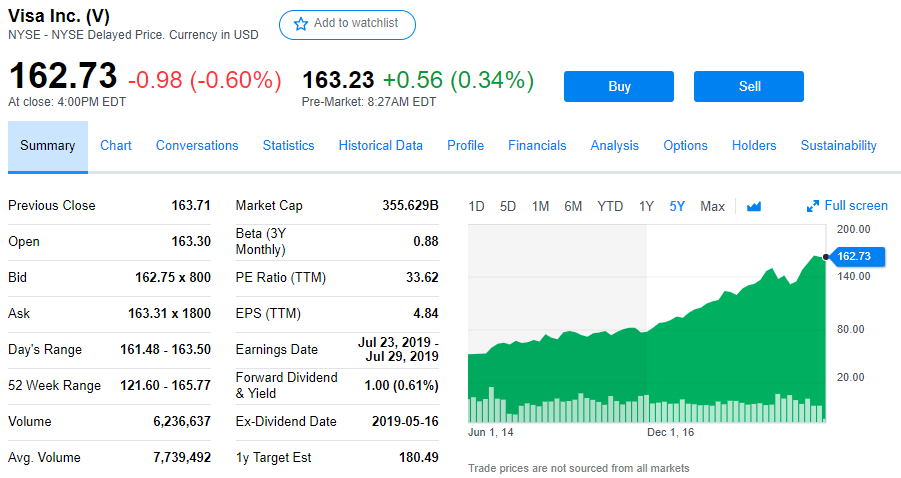

株価

5年チャートです。

PERは約34、配当利率は0.61%と、決して安い買い物ではないです。

しかし、今後押し目らしい押し目が来る可能性も低そうです。

10年保有するつもりなら、今すぐ乗っかってもいいかもしれません。