台湾企業であり、世界最大の半導体ファウンドリ(受託製造企業)であるTSMCの株を、新規購入しました。

今回購入する判断をした理由についてまとめてみたいと思います。

業界を牛耳る存在

TSMCは以前から視界の範囲に入れていましたが、今回購入する決断をしたきかっけは、以下の「ものづくり太郎」さんの動画です。

時間があるときには、他の作業をしながらユーチューブを見ることが多いのですが、この「ものづくり太郎」さんの動画も、お気に入りです。技術的な観点だけでなく、ビジネス的な観点からも様々な企業の分析をしているのでとても勉強になります。

今回の動画については、見ていただくのが一番ですが、私の心にピンときた点をまとめます。

- 設計工程を一切持たず、製造工程に特化している。そのため、アップル、インテルなどの主要顧客にとっては潜在的競合とはならないので、信頼して委託することができる。

- 潤沢な利益を使って、7nmをはじめとした最先端の製造工程に多額の投資をすることができる。(ライバルが追いつくのが困難)

- 中国依存を薄めており、自由圏の顧客だけでも十分な利益をあげる見込み。

世の中に半導体企業は多いですが、そのほとんどは設計工程を抱えるか、もしくは設計に特化しています。

製造工程でTSMCを技術的、コスト的に脅かすような存在は当面現れそうにないと判断しました。(製造工程の「レイヤーマスター」)

株価

5年チャートです。(Yahoo Financeより引用)

株価は高値の145ドルから約43%下げていて、直近12か月のPERも17.15と、同社の成長性と比較すれば割安に思える水準です。

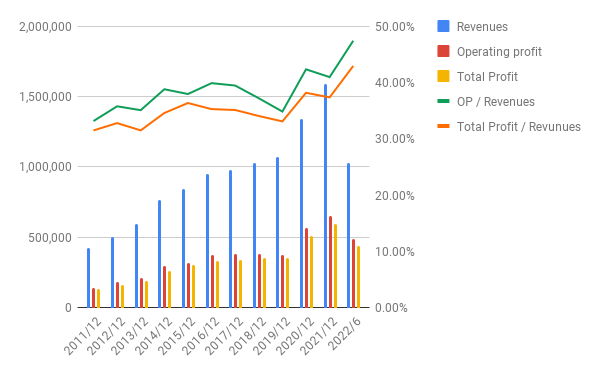

一方で、2022年は2Qまで決算が出ていますが、今年度も増収増益が見込まれ、利益率も上昇傾向です。

2022年8月末時点で、今後もまだまだ相場は下げそうですが、現時点でも買って損はないと判断しました。

適切な株主還元と再投資

もう一つ、TSMCが投資に値すると判断した理由は、利益の株主還元と再投資が適切に行われているからです。

株主還元

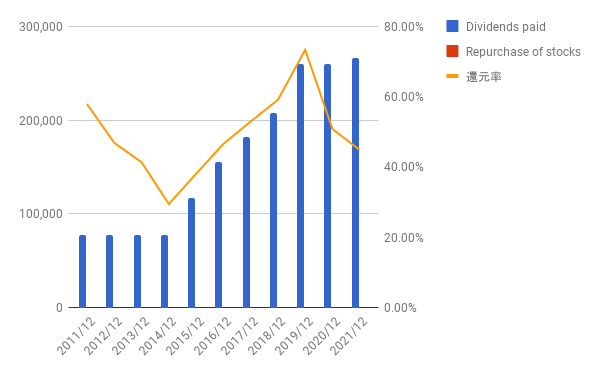

配当と還元率のグラフです。

ここ10年はだいたい利益の半分程度を還元しています。

なお、2022年からは少額ですが自社株買いも実施しています。

再投資の効果

還元されなかった利益は、再投資に回るわけですが、これが株主利益、つまり利益の上昇にどれだけ結びついているか確認します。

2011年から2021年の10年間について:

① 内部留保の累計: 1,788,632 mNTD

② 利益の増加: 458,427 mNTD

③ ②÷① = 25.63%

現金の時間価値を無視したざっくりした計算ですが、内部留保に対して毎年約25.6%の利益上昇を見込めます。

株主の立場から見て、悪いくない数字と思います。

今後の予定

今回は、総資産の約1%分 TSMを購入しました。

退職金のドル転は為替を見ながら徐々に進めていますが、今回手持ちの米ドルをほぼ全部使って購入しました。

最終的には4%か5%くらいまで保有したいと考えています。

今後の為替と株価を両にらみしながら買い進めていければと思っています。

余談 ― 自動車業界のレイヤーマスター

「ものづくり太郎」さんの別の動画で、自動車製造のレイヤーマスターとして、MAGNA社が紹介されています。

BMWやトヨタからも製造委託を受けており、その品質ではかなうものはなくなりそうです。

私はテスラ(TSLA)のホルダーですが、垂直統合を進めるテスラに対して、自動運転などの設計だけに特化する競合(アップルとか)がMAGNAに車体の製造委託をすれば、テスラの脅威になるかもしれません。

もちろん、テスラは自動車メーカというよりはバッテリーメーカ(制御装置に強み)ともいえるので、それほど話は簡単ではないかもしれませんが。

なお、MAGNA(ティッカーMGA)については、ROEが一桁台と低かったので、投資対象としては考えていません。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村

![[銘柄分析] TSMCを新規購入しました](http://shuminotoushi.com/wp-content/uploads/2022/08/200px-TSMC-Logo.svg_.png)