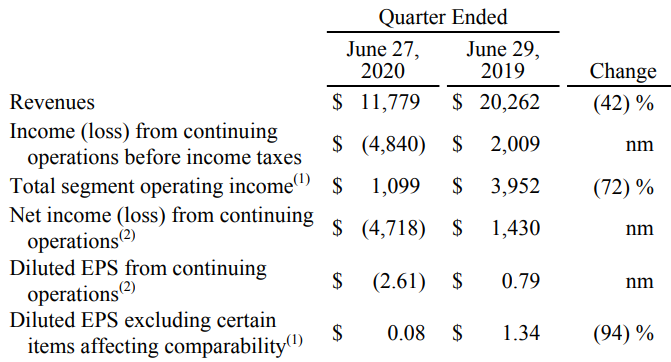

ディズニー(DIS)が2020年3Q決算を発表しました。(同社は9月決算)(同社リリース)

COVID-19によるテーマパークや映画館の閉鎖の影響を大きく受けて、予想通りのボロボロの決算です。

4-6月の3か月の前年度との比較で、売上は42%減とほぼ半分に、継続事業からの利益は大きく赤字転換です。

4つのセグメントで明暗は大きく分かれています。

Media Networks

4-6月の3か月の前年度との比較で、売上は2.3%減と微減も、利益は47.6%増と大きく伸びています。

利益の大きな伸びは、主にコストの低いESPN配信の増加によるものです。

Parks, Experiences and Products

同期間で、売上85%減、赤字転換。

テーマパークについては、欧米では対象3か月の全期間、中国・香港でも一部の期間で閉鎖されたので、しかたがないですね。

Studio Entertainment

同、売上54.7%減、利益15.7%減。

映画配信が落ち込むだけでなく、新しい映画の撮影にも影響がでています。

売上の落ち込みに対して利益の落ち込みが少ないのは、TV/SVOD配信の増加や、マーケティングコストやフィルムコストの低下によるものです。

Direct-to-Consumer & International

ESPN+やHuluに加えて、昨年リリースされたDisney+を含む配信サービスのセグメントです。

同、売上2.4%増、赤字増加です。

前年度はDisney+の売上が含まれていないにもかかわらず、今年度売上微増というのが気になります。

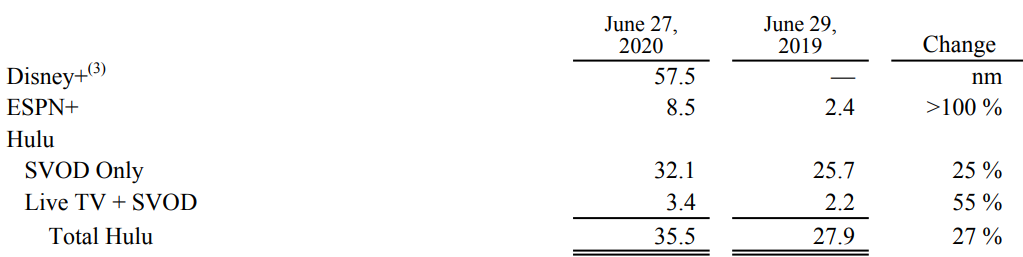

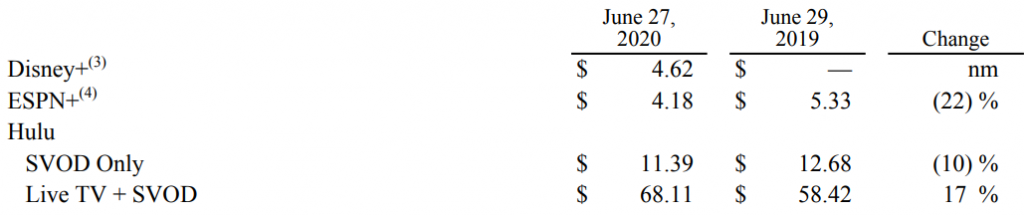

有料視聴者数の推移: いずれも増えています。

視聴者単価の推移:

ESPN+の単価は$5.33から$4.15へ22%減っています。これは、Disney+やHuluとの抱き合わせ販売によるものです。HuluのSVOD onlyも単価を10%下げていますが、これは視聴者あたりの広告売上の減少によるもの。

Disney+という新しい商品を投入しているにも関わらず、売上があまり伸びていないのが気になります。

このセグメントは、成長が期待されるものの、Netflixなどとの競争もはげしく、「金のなる木」になるかどうかは要注意観察ですね。

売買の判断は?

株価・1年チャートです:

コロナショックからの株価回復も、まだ半分ほどです。

一方でPER(TTM)は約40と、新規参入はためらわれるレベルです。

なお、上記の通りボロボロの3Q決算でしたが、市場の予想よりは良かったため、アフターマーケットで4%以上上げています。そもそも市場の予想の根拠がよく理解できていないので、私は予想との差異はあまり気にしないことにしています。

* * *

独占力のあるコンテンツを豊富に保有しているという点で長期的には期待できる企業です。

しかし、足元のCOVID-19の影響からの回復ペースの見通しが立ちにくいということと、新商品であるDisney+の効果がまだ数字として十分見えていないことから、売買は慎重に行う必要がありそうです。

私の資産総額に対する本銘柄の比率は5%弱です。

上記のように一抹の不安があるので、買い増しはせず。

4Qの結果を見て、再度判断したいと思います。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村