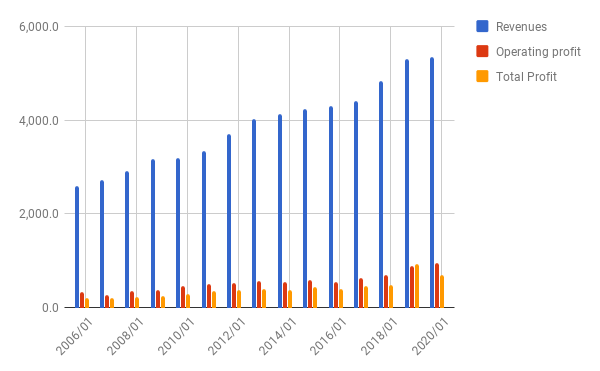

胡椒をはじめとしたスパイスでおなじみのマコーミック(McCormick, MKC) が2019/4Q決算(2019/11締め)を発表しました。

売り上げはほぼ横ばいの0.8%増、税前利益は10.5%増ですが、昨年のTAX Actの税還付の影響で最終利益は26.4%減です。

市場の予想に届かなかったことや、2020年の予想がぱっとしないことから、昨日1/28には市場全体があげている中、4%近く下げました。

5年チャート:

引き続き潤沢な利益をあげていることや、「ニッチ独占」という同社の事業環境を考えると、長期投資するつもりなら「継続保有」でOKと判断します。

ただし、以下に書くように、注意点があります。

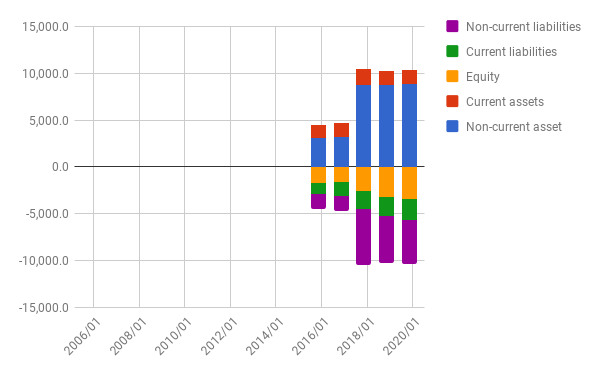

BS: 2017年の 英レキットベンキーザー(Reckitt Benckiser)社の食品事業の買収(買収額は42億ドル、約4670億円) に伴い膨らんだバランスシートですが、その後徐々に資本(下のグラフの黄色の部分)が膨らんでいます。

資本が増えている理由は、ストップオプション行使等による株の増加と、内部留保によるものです。

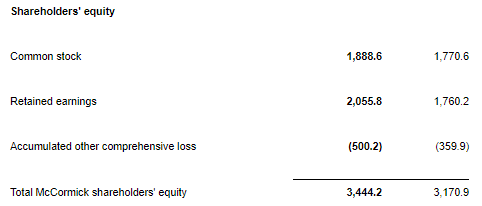

資本内訳: 2019/2018

ストックオプションの発行やその行使は既存の株主にとってはあまりうれしくありません。また、内部留保も適切に再投資され利益の増加に結び付かないのなら、これも株主にとっては機会損失にあたります。

株主還元と再投資の効果

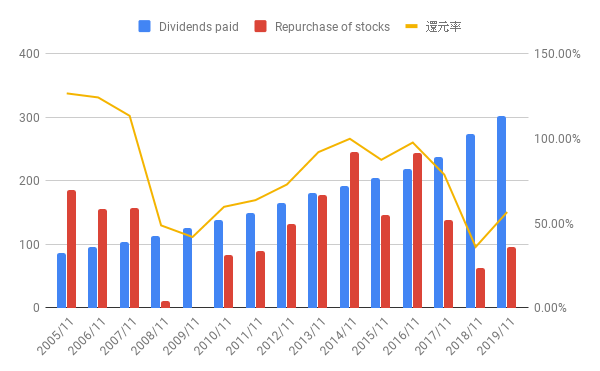

株主還元: 配当と自社株買いを合わせた還元率は、2018年が36%、2019年が57%。残りは内部留保しています。

2009/11から2019/11年の10年間について、時間価値を無視した、ざっくりした内部留保の再投資の効果を見てみます。

(1)10年間の内部留保合計: 2,203 m USD

(2)10年間の利益の増加: 402.9 m USD ( = 702.7 – 299.8 )

(2)÷ (1) ≒ 18.29 %

10年間の内部留保に対して、年間約18%のリターンがあるということです(ざっくりした計算)。

できれば、30くらい欲しいところですが、まあ「合格」といえるでしょう。

しかし、もし今後も株主還元率が5割程度である一方で、大きな利益増加が望めないのなら、この数字は下がっていくことになります。

以上、今回の決算における注意事項をあげましたが、他の数値は問題なさそうです。

その他の数値

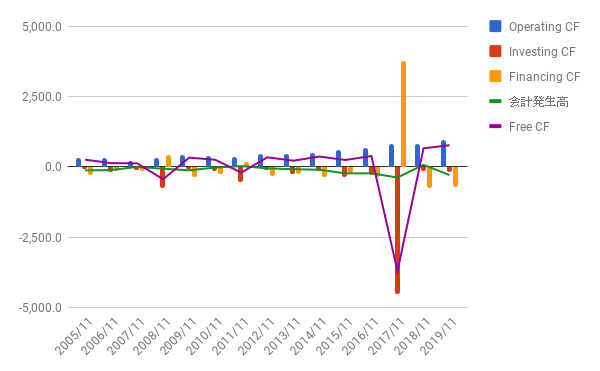

CF: FCFは増加しています。(2017/11は買収の影響)

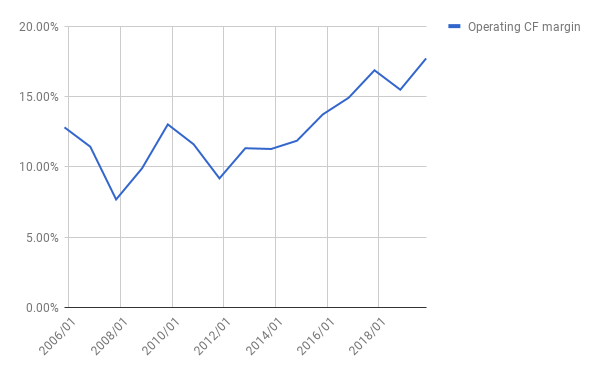

営業CFマージン: 増えているのでOK。

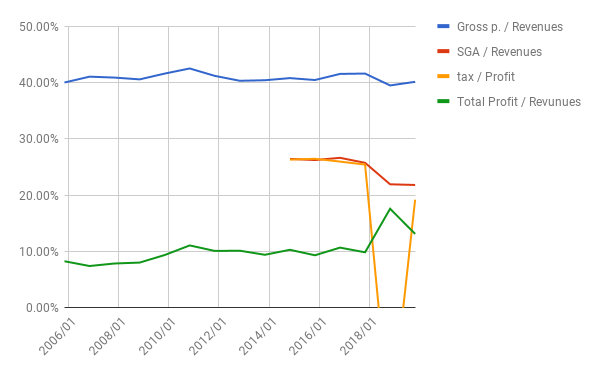

比率:販管費(SGA)の売上に対する比率が下がっているのは良いポイントです。

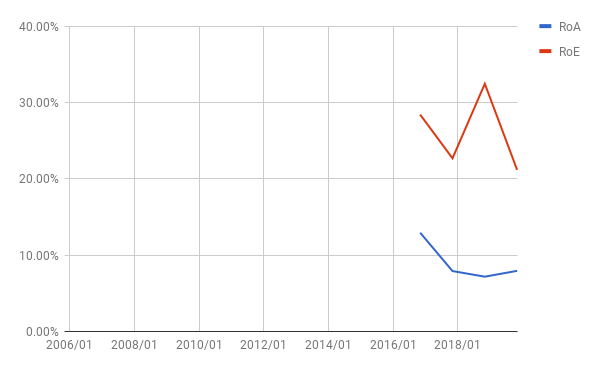

ROA/ROE: ROEは20を超えているので「合格」でしょう。

まとめ

胡椒をはじめとする調味料の分野で「ニッチ独占」を実現している同社ですが、その独占力の弱体化が、「利益増加を生まない、現状維持のための内部留保とその再投資」につながっている可能性があります。

当面継続保有したいと思いますが、ただ黙って5年、10年保有し続けられる銘柄ではないかもしれません。今後も要注意観察。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村