Disney(DIS)の4Q決算が発表されました。

これまで安定して利益を上げ続けてきた同社ですが、21世紀フォックス(TFCF)、Huluの買収や、ストリーミング事業Disney+の立ち上げなど、大規模な投資を実施しています。

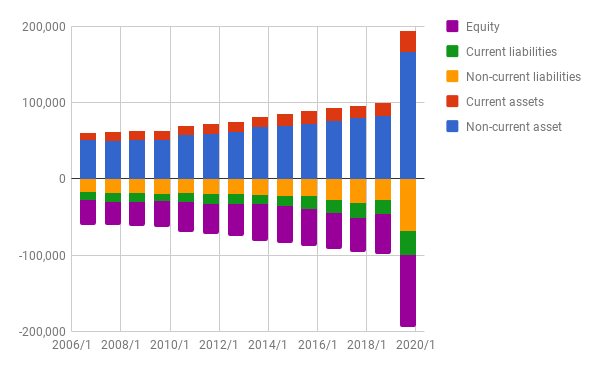

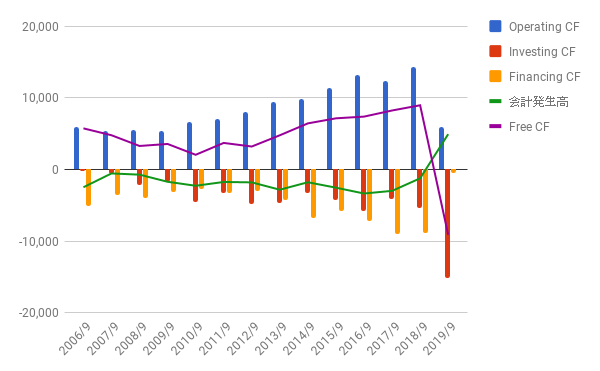

その資金借り入れのためバランスシートは大きく膨らみ、また、大規模な投資のためフリーCFも大きく減っています。

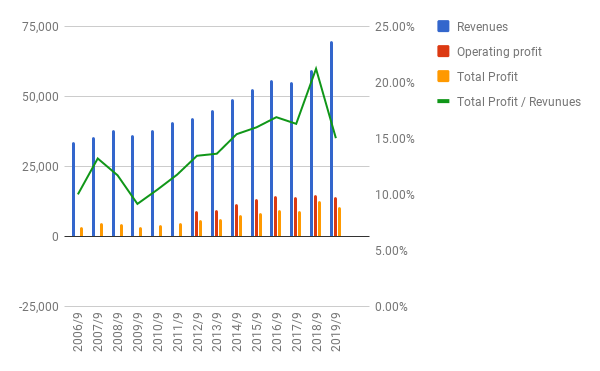

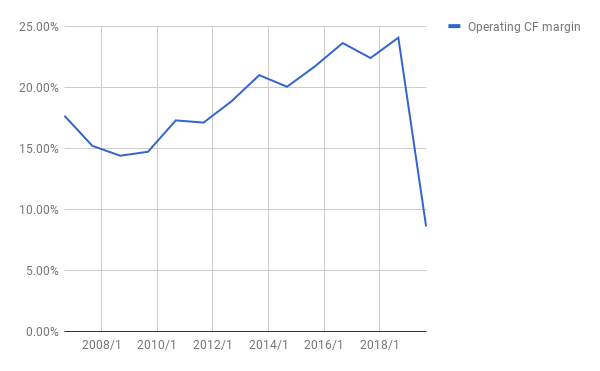

PLは17%増収、17%の減益。営業CFマージンも悪化しています。

これがぽっと出たての若い企業の決算なら、危ないサインと見るべきかもしれません。

しかし、従来のディズニーキャラクターに加え、スターウォーズ、マーベル、トイストーリーなど、長く人々に愛され続けるコンテンツを持っている同社の「堀」は、早々簡単に崩れるものではないと思います。

Disney+については、Netflix、Apple、Amazonなどとの競争(ユーザの視聴時間を奪い合う競争)が懸念されます。

短期的に業績がどう推移するかはわかりませんが、ユーザが「観たい」と思うコンテンツをちゃんと育んでいれば、長期的には心配することはないのではないでしょうか。

PLです。

BS: 膨らんだ固定資産のうち約80, 000 mUSDは、のれん代です。

CF: 2019/9は「継続事業」のCFのみ算入しています。(非継続事業のCFは省いています。)

ご覧の通り大幅に投資超過で、FCFはマイナスです。なお、非継続事業のCFを入れるとFCFはプラスに転じます。

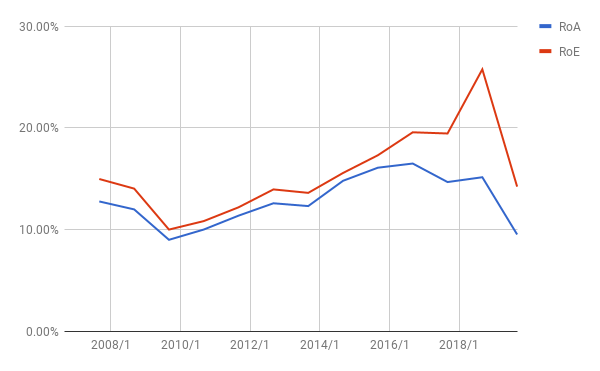

ROAとROE:

営業CFマージン(営業CF ÷ 売上): 大きく下がっています。一応危険サインです。

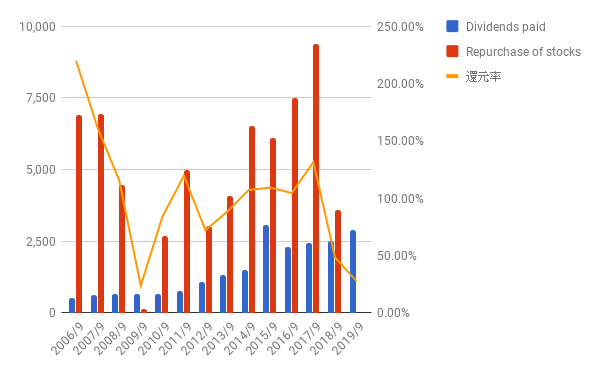

株主還元: 2017/9まではほぼ100%還元していましたが、2018/9に自社株買いを減らし、2019/9は自社株買いなしです。配当はほぼ横ばい。大規模な投資をしているので、仕方がないですね。

内部留保と再投資の効果:

2009/9から2019/9の10年間について:

- 内部留保の合計: 14,024 mUSD

- 利益の増加: 7,314 mUSD

- 比率: 50.87%

時間価値は無視した大雑把な計算ですが、50%は非常に良い数字だと思います。

この数字が今後も維持されるかどうかは、ひとえに現在の大規模投資が成果に結びつくかどうかにかかっています。

Yahoo Financeのニュースを見ていると、Disney+が成果を出し始めるのには時間がかかるだろうという記事も目にします。今後2、3年は一時的な業績悪化もあるかもしれません。

同社の長期ホルダーは、(人気低迷といわれている)Huluや、今後立ち上がるDisney+の動向をよく観察する必要がありそうです。

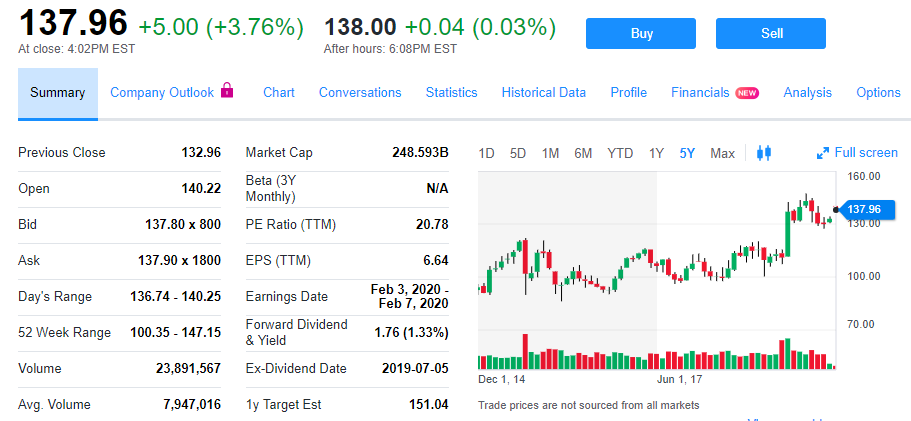

株価(5年チャート): 実績PER 20.78。高すぎではないと思いますが、新たに参入するほど安くもないと思います。継続保有で。

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村