米国大陸で鉄道会社を運営するユニオン・パシフィック社(UNP)を調べてみます。

米国の鉄道会社としては、ウォーレン・バフェットが全額買収したBSNFがありますが、当然同社の株は買えません。

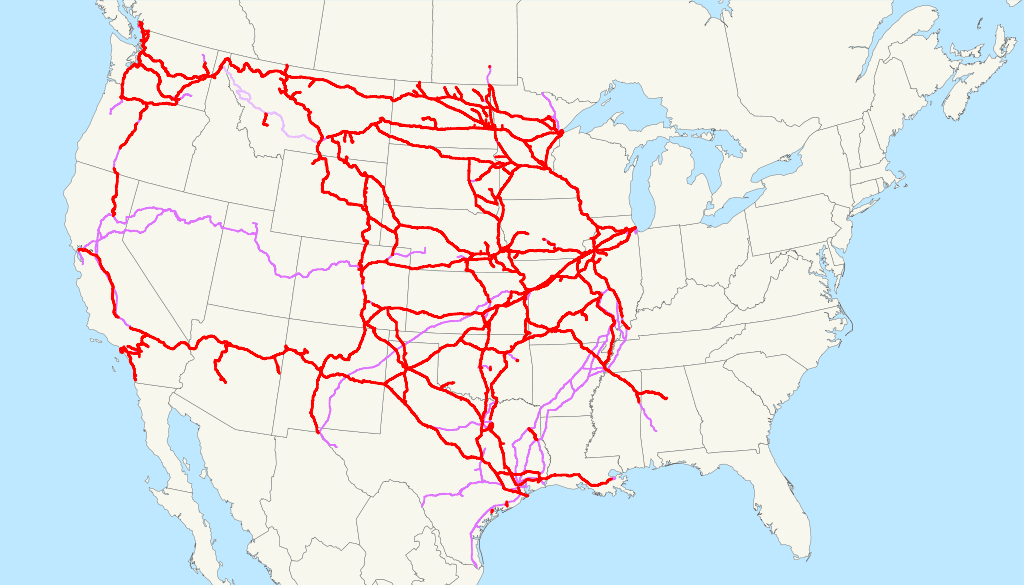

UNPとBSNFの鉄道網は、ともに米国の中部から西部地区を網羅しており、おおよそ重複しています。

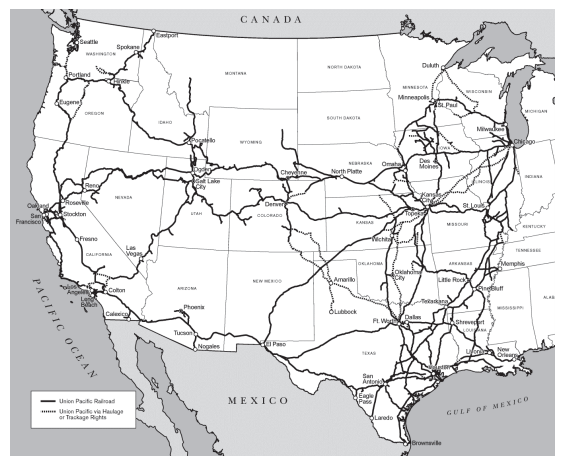

UNPのルート(Annual reportより):

BSNFのルート(Wikipediaより):

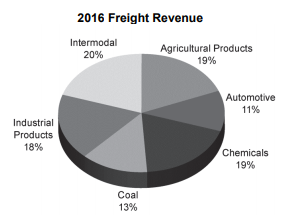

(日本の鉄道と違い)米国の鉄道会社は、物流がその事業のほとんどを占めます。UNPの物流の割合は以下の通りです。2015年頃から、このうちの石炭(Coal)の輸送需要が低下し、売り上げや利益の低迷につながっています。

では、例によってデータを見ていきましょう。

安定して成長しているか

売上(#1の行)、営業利益(#8)、最終利益(#16)とも、堅実に右肩上がりで成長していますが、2015/12と2016/12の決算で、それぞれ微減となっています。これは、先ほども書いたように、石炭輸送の需要低迷によるものと考えられます。

しかし、長い目で見て今後も安定した業績が期待できるでしょう。

そもそも儲かる事業か

費用の分類が通常の企業と異なるので注意が必要です。

売上(#1)から、以下の費目を差し引いたものが営業利益(#8)です。

- 給与と福利厚生費(#2)

- 燃料費(#3)

- サービスおよび材料費(#4)

- 減価償却(#5)

- 設備等のレンタル費(#6)

- その他費用(#7)

その営業利益の対売上比が36.47%、最終利益の対売上比が21.23%。合格でしょう。

また、ROAは21.84、ROEは37.50。これも十分良い数字です。

利益配分と再投資の効果

還元率(#35)も高い数字で推移しており、ここ2年は100%を超えています。

2006/12から2016/12までの11年分の利益の増加額(#22)を、内部留保の合計(#21)で割った数字は、実に46.38%。これも超優秀です。

その他の指標

#2行めから#6行目の各費用と売り上げの比率を、#25行めから#29行目に記載しています。

いずれの比率もほぼ一定で推移していますが、唯一燃料費の対売上比が時期によって大きく上下しています。これは原油価格によるものと思われ、原油安の現在は低い数値(2016/12で7.47%)に収まっています。

しかし、注目すべきは同比率が高かった2008/12(22.16%)でも、十分利益を上げる体力があることだと考えます。

税率(#32)、CF(#65~#67)も問題なしです。

株価

実績PERは24.98、予想PERは19.53。

2015年年初に大きく下げましたが、その時が一つの買い時でしたね。またこのように下げることがあればよいですが。

5年チャート:

結論

2015年年初のように、相場がまた大きく下げることがあれば買ってもよいかもしれませんね。