ユニオン・パシフィック(UNP)が2020年1Q決算を発表しました(同社IR)。

前年同期比で売上は3%下げているものの、最終利益は14億 USDから15億 USDへ約7%も増えています。オペレーティング・レシオ(営業費用/売上。少ないほど利益率が高い)も、前年の63.6%から59.0%へと大幅に改善しています。

コストダウンの要因については、以下の通り開示されています。(すべて前年同期比)

- ディーゼル燃料費の単価が10%減少した。

- グロス・トン・マイル(GTM)の燃費が5%改善した。

- 報告された人災の比率(事故数/従業員数・時間)が11%改善(減少)した。

- 車両の運用量(velocity)(マイル/車両・日)が8%改善した。

- 機関車の生産性(グロス・トン・マイル/馬力・日)が18%改善した。

- 列車編成の平均長(フィート)が15%改善(増加)した。

また、26億USDの自社株買いをしたことも報じられています。

たった1年でこれだけの効率化を達成するなんて、本当にすごいことだと思います。

1の燃料費は外的要因ですし、3の人災はおそらくぶれが大きい指標なので、たった四半期では比較の意味は薄いかもしれません。

しかし、他の指標については、機関車の更新や様々な企業努力によって成し遂げられたものだと考えられます。

2Qはどうか?

2Qについては、輸送量が前年比25%減と予測されています。

日本の旅客中心の鉄道会社の例だと、先日の日経新聞に「3割売り上げが減ると利益がなくなる」ところが多いという記事が掲載されていました。鉄道会社はその費用がほとんど固定費なので、減便したところでほとんど費用は変わらず、売上減が即利益減につながるとのこと。

UNPの場合、もし事情が同じだとすれば、現在の利益率がだいたい27%。ですから、売上が25%減ると、ほぼ利益が吹き飛ぶことになります。しかし、逆に考えれば、その程度の減収では損失もあまり出ないことになります。

もし輸送量25%減という予測が本当ならば、株主は(半年か、1年か、あるいは3年以上か?続くであろう)コロナの影響が収まるまで、だまって同社株を持ち続けていても、大きく損はしないでしょう。

とはいえ、株主還元も減ってくるはずですから、この機会に今後伸びそうな銘柄(ZOOMとかNetflixとか)に乗り換える手もあるでしょう。

しかし、私は10年スパンでの投資を目指しているので、UNPについては、何もせず、黙って経過を見守りたいと思っています。

COVID-19対応についても、ウェブページで情報開示を行っています(同社ウェブサイト)。「米国のインフラ」として、従業員の安全を守りつつも責任をもって事業継続していくという同社の決意が伝わってくるようです。

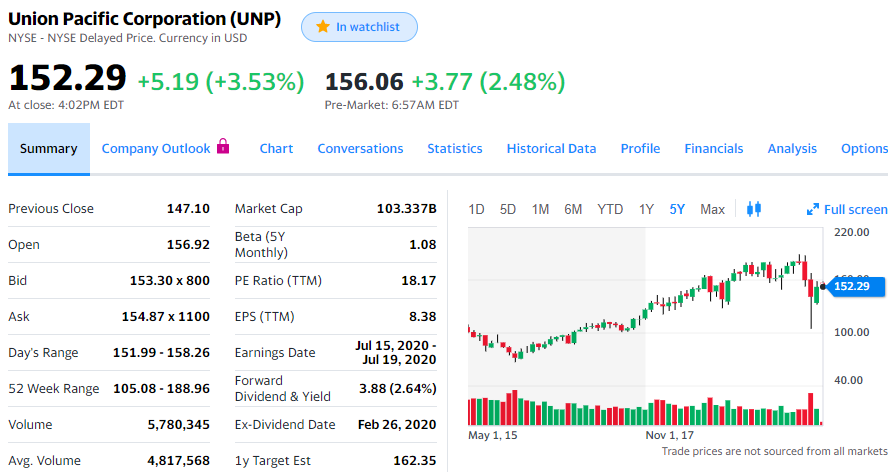

5年チャート:

投資と人生は自己責任で。

よかったら押してください。

にほんブログ村