永続的企業として有名な、米国のジョンソン・アンド・ジョンソン (JNJ)を取り上げてみます。

まず、2006/12から2016/12までの決算書から数字を拾って、表にまとめてみます。

安定した成長

売上(#3の行)、最終利益(#18)とも、途中凸凹はあるものの、おおむね緩やかな右肩上がりで成長しています。

また、同社の製品は主に医薬品と一般消費者向けブランド品であり、参入障壁もしっかりしていると考えてよいでしょう。

そもそも儲かる事業か

利益/売上比率(#37)も、最新で23.01%と十分良い数字と思います。

ROEは21.57%、ROAは8.80%で、これらも問題ない水準です。

利益配分

#23行目に勝手に「還元率」という言葉を使っていますが、これは「配当(#19)と自社株買い(#20)」を足したものと、利益(#18)の比率です。

見ていただくとわかるように、例年利益の大半を株主に還元しています。

再投資の効果

利益(#18)から配当(#19)と自社株買い(#29)を引いた残りが、内部留保(28行目)です。

年によってはマイナスとなっているときもあります。これは利益以上の株主還元をしたということです。

この内部留保を11年にわたって積算したものが「内部留保累計(#26)」です。8,475百万ドル(USD)になります。

これに対して、この11年間に年間利益がどれだけ向上したかを示したものが、「利益の増加(#27)」です。5,487百万ドル(USD)向上しています。

すごく雑な計算であることを承知の上で、両者の比を計算すると、

5,487 ÷ 8,475 = 64.74%

になります。

この数字は非常によい数字と考えられます。株主還元ではなく、内部留保することでその6割以上の額を新たに【毎年の】利益として得られるようになるからです。

その他の数字

販管費/売上(38行目)― 例年おおむね30%であり「合格」です。

税金支払い額と税前利益の比率(41行目)― 例年20%前後であり「合格」です。なお、この辺は、米国株では問題になることはほとんどないでしょう。

「在庫/売上」、「売掛/売上」の比率 ― 表には書いていませんが、「在庫/売上」が、11.49%(2015/12)→ 11.33%(2016/12)、「売掛/売上」が21.66%(2015/12)→ 23.49%(2016/12)と、大きな変化は見られないので「合格」です。

キャッシュフロー - ほぼ例年、営業CFと投資CFの合計(フリーキャッシュフロー)がプラスであり、問題ありません。また、利益と営業CFの差(会計発生高)も見ておきます。いずれもマイナス(利益のほうが大きい)ので問題ありません。

(なお、プラスだから問題があるというわけではありません。詳しくは勝間和代さんの「決算書の暗号を解け!」を読んでみてください。)

結論

以上の通り、同社が永続的な企業である可能性が高いことが分かりました。

最後の問題は、現在の株価が投資するにあたって適切かどうか、という点です。

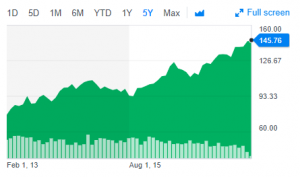

下のチャートは最近5年のチャートです。5年間で株価はほぼ倍になっています。

また、Yahoo Financeによると実績PERは24.65、予想PERは18.05です。PEGは2.75。

5年チャート: