WSJ日本語版の「ハロンズ」のページに、現在割安に放置されている生活必需品銘柄を推奨する記事があり、以下の3つの銘柄が紹介されていました。

- キャンベル・スープ(CPB)

- アルトリア・グループ(MO)(フィリップモリスの親会社)

- モルソン・クアーズ(TAP)(ビール会社。あまりよく知りません。)

特にキャンベルスープは、米国市場絶好調だった昨年も株価が大きく下げていますし、現在のPERは14.21、配当利回りは3.21%です。配当狙いの安定株の代表格ですね。

WSJの記事によると、同社は2つの問題に直面しているとのこと。

一つ目の問題は、消費者の鮮度志向です。これに対しては生鮮加工食品会社やオーガニック食品会社を買収して対策しています。

二つ目の問題は、ウォルマート、アマゾン、その他ドラッグストアなどの小売り業者の値下げ合戦の割を食っていることです。しかし、これについては、むしろ「同社の狙い通り」販路拡大につながるとのこと。

また、同社は7月決算ですが、2018/7決算はわずかながら増収増益との見込みとのこと。

結果はどうなるかふたを開けてみないとわかりませんが、先にこれまでの決算内容をみておきたいと思います。

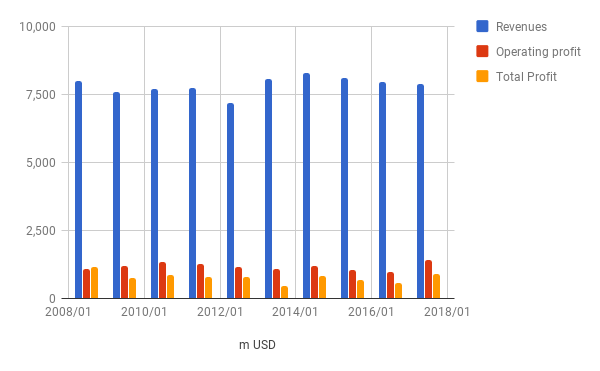

売上・利益

きれいに横ばいです。今後も大きな買収をしない限りこのままでしょう。成長は見込めませんね。

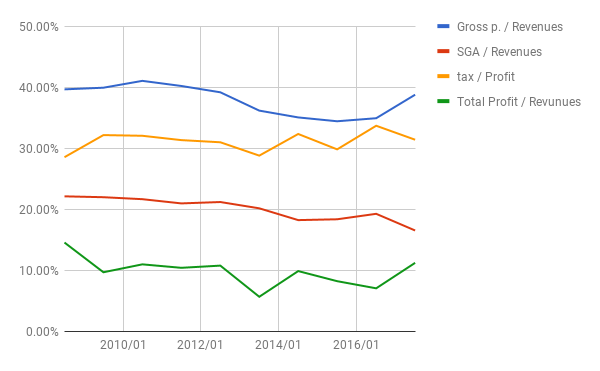

比率

こちらもどの数値もほぼ横ばい。販管費(SGA)の対売上比も少しづつ下げていて、現在20%弱。良いですね。

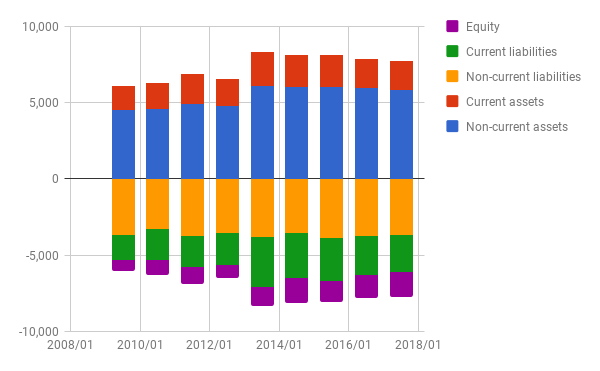

バランスシート

2013年の飲料会社買収でいったん膨らんでいますが、その後は負債を少しづつ圧縮しています。

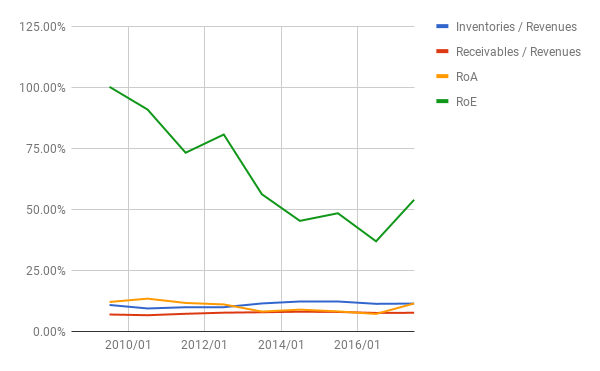

一応、在庫と売掛の対売上比も見ておきます。異常なし。

ROEはじりじり下がっていますが、50%超は優秀です。レバレッジを利かせたバランスシートでもないので問題ないです。

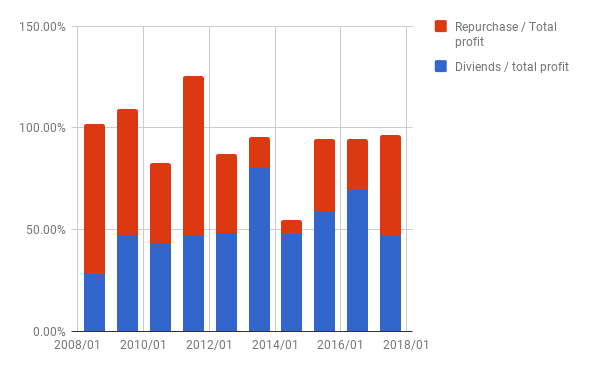

株主還元

毎年、利益のほぼ全額を還元しています。売上や利益は成長していませんが、自社株買いによって一株あたりの利益が「濃縮」されています。

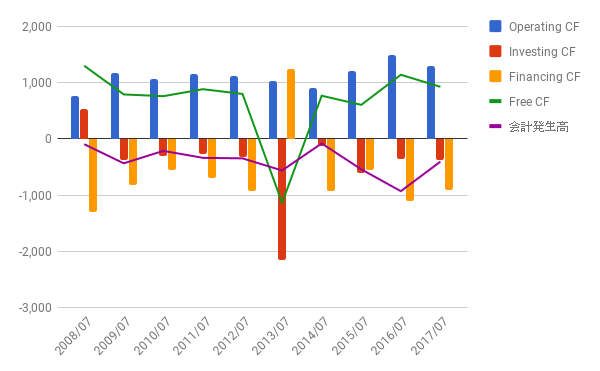

キャッシュフロー

飲料企業を買収した2013年以外はフリーCFも十分確保されています。問題なし。

株価

(Google financeのページが新しくなって、使いにくくなってしまいました・・・。)

ここ2年じりじりと株価が下げています。

冒頭にも書いたように、現在のPERは14.21、配当利回りは3.21%です。

すでに十分資産を作り上げていて、生活のための配当を得たいステージの方にとっては、お値打ちな銘柄ではないでしょうか。

一方で、今後資産形成したい方には物足りないかもしれません。「配当の再投資」をきっちりやっても、少なくともこの10年間ではあまり報われていないようです。(過去記事に同社について配当再投資した場合のチャートをあげています。)

よかったら押してください。