例年バークシャーの決算と合わせて発表されるバフェットの手紙の2017年版が発表されたので、読んでみました。

冒頭、Tax Cutによる増益について述べられた後、2017年は低金利を受けてレバレッジをかけて買収する企業が多かったのに対して、同社はこれまで通りレバレッジは避けてあくまで手持ち資金の中での買収を心がけているという方針が示されています。

これについてはキプリング(イギリスの小説家)の

負けているときにもしっかりを頭を上げることができ、

待ちくたびれることなく待ち続けることができ、

思惑にとらわれす自分で考えることができ、

ほかの皆があなたを疑うときあなた自身を信じることができれば、

あたなはすべてを手に入れるだろう

という言葉を取り上げて、レバレッジの「ハンディーキャップ」を負わなければ、今後起こるだろう暴落を絶好の機会とすることができるとも書かれています。

長期投資を続けていく上で、常に心にとどめておきたい言葉ですね。

買収

同社の傘下企業による買収の事例がいくつか挙げられています。

- 住宅企業Clayton homesが同業2社を買収し、49%のマーケットシェアを獲得した。

- カーペットなどの床材メーカーShaw Industriesが、高級ビニールタイル(日本でいうフローリング)メーカーであるU.S. Floorsを買収した。

- 不動産ブローカーHomeServicesが米国2位のシェアを獲得した。(ただし、首位のRealogyには遠く及ばず。)

- 航空機や発電タービン向けの鋳物メーカーPrecision Castpartsによる、ドイツWilhelm Schulz社の買収。なお、バフェットはWS社の事業については「よくわからないので説明は割愛する」と書いています。一見バフェットらしくはないですが、PC社のCEO Mark Doneganを信用しているのでわからなくてもよい、つまり「人物に対して投資している」というようなことを書いています。

保険

私が一番興味を持ったのは、保険に関するくだりです。

バークシャーの事業のかなりの割合が保険事業であり、保険事業で発生したフロート(契約者から預かった現金)を使って投資を行うことで同社が巨額の利益を生み出していることはよく知られています。

しかし、2017年にはテキサス、フロリダ、プエルトリコをそれぞれ襲った3つのハリケーンのために、バークシャーをはじめとした各保険会社は巨額の損失を被っています。

これら3つのハリケーンに伴うバークシャーの損害額は30億ドル、税還付後で20億ドルになります。しかし、これだけの損失を被っても、バークシャーの価値棄損は1%にも及ばず、価値棄損が7%から15%の範囲である他の再保険会社と比較されています。

今回の業界全体の損失総計が約1,000億ドルであるのにたいして、バークシャーは「4,000億ドル級の巨大災害(mega-catastrophe)にも耐えうる」とのこと。

ここで思い出すのが、「ブラックスワン」のお話です。損害保険業、とくに再保険業では、何も災害がなければフロートを使って淡々と利益を上げ続けられますが、一度大規模な災害が発生すると大きな損失を被り、場合によっては経営破綻に結び付く可能性もあります。

おそらくバークシャーは手広く事業を手掛けることにより、ブラックスワンに対するリスクヘッジを行っているのではないかと思いました。

保険以外の事業

「保険会社以外の」現在の傘下企業に関するくだりは、以下の通りです。

- バークシャーの保険以外の利益の44%は鉄道会社BNSFとエネルギー企業Berkshire Hathaway Energy(旧Midland Energy)によって稼ぎ出されている。

- 続く5社は、Clayton Homes、International Metalworking companies(日本のタンガロイを傘下に持つ金属加工企業)、Lubrizol(化学)、Marmon、Precision Castparts。

投資先

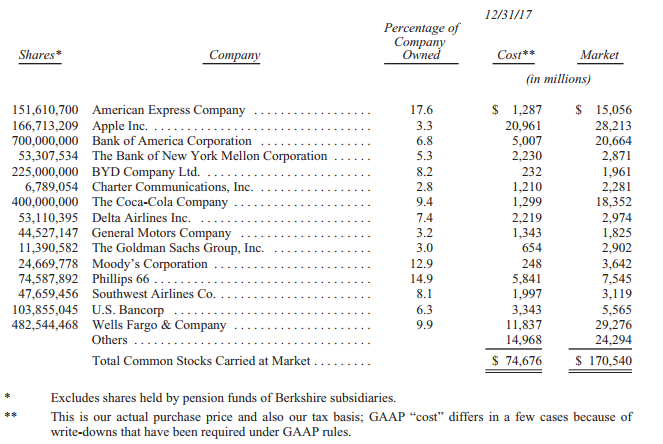

傘下にまで至らない持ち株割合の投資先については、クラフトハインツ、Amex、アップル、バンカメ、BYD(中国のバッテリー、電気自動車メーカー)、コカ・コーラ、デルタエア、そしてウェルスファーゴなどの名前が挙がっています。

このあたりが、我々一般投資家が一番参考にしたい箇所でしょう。

その他感想など

その他、「ファンド・オブ・ファンド」が結局手数料負けしてインデックスには勝てないことや、債券を買うくらいならインデックスファンドを買った方がよほどよい、というようなことが書かれています。

個別銘柄を買うにしてもインデックスを買うにしても、長期保有による複利の力をしっかり生かしなさいということなのでしょう。

全体の感想として、クラフトハインツやコカ・コーラのようなディフェンシブな食品企業への投資のイメージが強いバークシャーですが、意外と住宅や工業製品のような市況に影響される銘柄に力を入れているなと思いました。もっとも、虎の子の資産で投資を行うわれわれ個人投資家と、巨額の資産を持つバークシャーとで同じことができるわけはないのですが。

できる範囲で、もっと視野を広げて投資先企業を見ていきたいと思いました。(なんか、小学生の作文の締めくくりみたいでスミマセン。)

よかったら押してください。